個人税務申告業務[所得税・消費税]

税務申告書作成代行だけでなく、事業永続のためのご指導やご相談も承ります。

- ■各税目の確定申告書作成及び申告代理

- ■申告内容の修正・更生代理

- ■税務調査の立会い

- ■会計各種業務代行(個人事業者のみ)

所得税

| 次の要件に該当する人は所得税の確定申告書を提出しなければなりません。 | |

|---|---|

|

|

| 次のような人は申告することによって税金が還付される場合があります。 | |

|---|---|

|

|

| 申告・納付期限 | |

|---|---|

|

|

|

|

その他様々なケースが考えられますので、ご不明なことがございましたらご相談下さい。

消費税

納税義務者

国内において課税資産の譲渡をおこなった事業者及び外国貨物を保税地域から引き取る者については、納税義務があります。

「事業者」とは、事業を行う個人及び法人で、事業行為を反復、継続かつ独立して行う者(簡単に言えば商売している人や店舗家賃収入がある人)をいいます。

「保税地域から引き取る者」には事業者の他、サラリーマンなどの非事業者(個人輸入をした人)も含まれます。

「事業者」とは、事業を行う個人及び法人で、事業行為を反復、継続かつ独立して行う者(簡単に言えば商売している人や店舗家賃収入がある人)をいいます。

「保税地域から引き取る者」には事業者の他、サラリーマンなどの非事業者(個人輸入をした人)も含まれます。

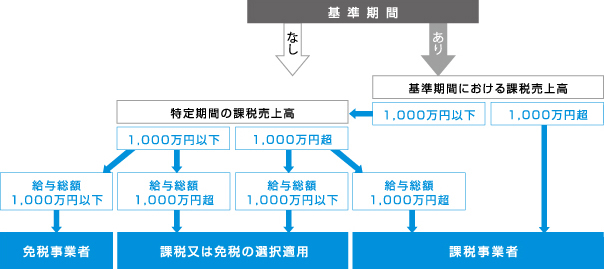

小規模事業者に係る納税義務の免除

基準期間(個人の場合は前々年)の課税売上高が、1,000万円以下の事業者は消費税が免除されます。

ただし、平成25年1月1日以後に開始する個人事業者のその年以降は、基準期間における課税売上高が1,000万円以下である個人事業者であっても、特定期間(個人事業者の場合は前年1月1日から6月30日までの半年間)における課税売上高が1,000万円を超え、かつ、その期間の給与等の支払総額が1,000万円を超える場合には、納税義務は免除されません。

ただし、平成25年1月1日以後に開始する個人事業者のその年以降は、基準期間における課税売上高が1,000万円以下である個人事業者であっても、特定期間(個人事業者の場合は前年1月1日から6月30日までの半年間)における課税売上高が1,000万円を超え、かつ、その期間の給与等の支払総額が1,000万円を超える場合には、納税義務は免除されません。

納税義務判定フローチャート

特定新規設立法人の事業者免税点制度の不適用制度

平成26年4月1日以降に設立される、資本金の額又は出資の金額が1,000万円未満の新規設立法人で

特定新規設立法人に該当する場合には、設立1期目の納税義務は免除されません。

納税義務の判定は、設立1期目、2期目のそれぞれについて行う必要があります。また、設立2期目、設立3期目の納税義務の判定方法は異なります。将来法人の新規設立を検討される場合は十分ご注意ください。

特定新規設立法人に該当する場合には、設立1期目の納税義務は免除されません。

納税義務の判定は、設立1期目、2期目のそれぞれについて行う必要があります。また、設立2期目、設立3期目の納税義務の判定方法は異なります。将来法人の新規設立を検討される場合は十分ご注意ください。

消費税の計算

消費税の課税事業者になった場合には、消費税を計算して申告し、納税しなければなりません。

計算方法には大きく分けて、原則課税方式と簡易課税方式があります。

簡単に説明すれば原則課税は、預かった消費税-支払った消費税=納める消費税となり簡易課税は、

預かった消費税-(預かった消費税×みなし仕入れ率)=納める消費税となります。

なお、みなし仕入れ率は業種によって異なっており、基準期間における課税売上高が5,000万円を超える場合には、簡易課税は選択できません。

計算方法には大きく分けて、原則課税方式と簡易課税方式があります。

簡単に説明すれば原則課税は、預かった消費税-支払った消費税=納める消費税となり簡易課税は、

預かった消費税-(預かった消費税×みなし仕入れ率)=納める消費税となります。

なお、みなし仕入れ率は業種によって異なっており、基準期間における課税売上高が5,000万円を超える場合には、簡易課税は選択できません。

申告・納付期限

個人消費税の申告期限は、その年の翌年1月1日から3月31日までの期間です。

なお、振替納税を選択されている場合には、納付期限は4月下旬まで延長されます。

なお、振替納税を選択されている場合には、納付期限は4月下旬まで延長されます。

消費税をご自分で計算されるには、かなりの手間と知識が必要です。ぜひご相談下さい。